Minulla on ollut jo pidempään ainakin vuodesta 2019 asti tavoite saavuttaa 400€/kk passiiviset tulot osingoista ja nettokassavirrasta. Nyt näyttää siltä, että voisin jopa sen saavuttaa tavoitevuonna eli tänä vuonna 2025.

Osakesalkkuna näyttäisi tuottavan tällä hetkellä noin 240€/kk netto-osinkoja. Korkotason laskun myötä sijoitusasunnon rahoitusvastike on laskemassa ja sieltä näyttäisi tulevan 140€/kk nettokassavirtaa. Yhteensä siis 380€/kk passiivista nettotuloa. Tavoitteestani puuttuu siis 20€/kk.

Tässä yksi vaihtoehto tavoitteen saavuttamiseksi: puskurissa olevan 10 000 euron sijoittaminen korkean osinkotuoton osakkeisiin Helsingin pörssistä.

Mitä tämä käytännössä tarkoittaa? Jotta saan 20€/kk netto-osinkoja 10k€ sijoituksella, niin minun pitää sijoittaa melko korkean efektiivisen osinkotuoton yrityksiin. Lasketaan keskimääräinen yield, johon pitää tähdätä:

Netto-osingot vuodessa = 12kk x 20€/kk = 240€/v. Osinkovero 25,5% eli brutto-osingot vuodessa = 240€/v / (1-0,255) = 322€/v. Tavoiteltava efektiivinen osinkotuotto on siis 322/10000 = 3,3% tuolle 10k€ sijoitukselle.

Valitut kohteet Helsingin pörssistä esittelen alla.

Kolme ensimmäistä ovat jo salkustani löytyvät Fortum, Puuilo ja Tietoevry, joista oikeastaan vain jälkimmäisin kaipaa esittelyä.

Fortum treidaa noin 14€ hinnalla ja FY24 Inderes ennusteiden perusteella EPS on 1,27€ ja osinkotuotto 1,14€ (90% maksusuhde). Tällöin P/E on noin 11 ja osinkotuotto noin 8%, mikä täyttää tuottotason (>3,3%). Fortumista olen kirjoittanut aiemmin esimerkiksi

täällä. Fortum myi 2016 ostamansa Ekokemin jätetoiminnot eteenpäin noin 100M€ voitolla ja kassaan tuli noin 800M€ ylimääräistä. Tilinpäätös ja Q4-tulos julkaistaan 11.2.2025, jolloin saadaan tietää myös osingonjakoehdotus yhtiökokoukselle päätettäväksi.

Puuilon osaketta saa ostettua noin 10€ hinnalla ja FY24 Inderes ennusteiden mukaan EPS = 0,54€ ja osinko 0,43€ (maksusuhde 80%). Arvostus on sopivahko, sillä P/E noin 19 ja osinkotuotto reilu 4%. Puuilo täyttää myös tavoitteen efektiivisen yieldin osalta ja tämä olisikin vain pieni lisäys. Puuilosta lisää

täällä ja tilinpäätös/Q4-tulos tulee vasta maaliskuun loppupuolella 27.3.2025.

Tietoevry maksaa pörssistä ostettuna noin 18€ per osake, mille ennustetaan (konsensus) viime vuodelta 1,96€ (adjusted) tulosta ja 1,5€ osinkoa. P/E-luku 9 kertoo kasvun puutteesta ja samoin myös korkea yli 8% osinkotuotto (maksusuhde 75%). Tietoevry täyttää tavoitteen ja sopii lisättäväksi, kunhan se itse business on vaan tarpeeksi hyvä. Katsotaanpa.

Tietoevry sai alkunsa jo vuonna 1968 perustetusta Tietotehdas Oy;stä. 1990-luvulla tehtiin muutamia isompia yritysostoja ja yhtiön nimeksi tuli 1998 Tieto Corporation Oyj. Tieto teki 1999 ruotsalaisesta Enatorista ostotarjouksen, jonka jälkeen uudesta TietoEnatorista tuli yksi Euroopan suurimmista ICT-yhtiöistä yli 10 000 työntekijällä. 10v myöhemmin nimeksi tuli jo tutumpi Tieto Oyj. Tämä muuttui jälleen 10 vuotta myöhemmin, kun norjalainen Evry sulautettiin Tietoon ja 2019 nimeksi tuli TietoEvry (nykyisin Tietoevry). Yrityksen suurimmat omistajat ovat Silchester International Investors LLP (rahastoyhtiö), Solidium, Incentive AS (rahastoyhtiö) ja suomalaiset eläkevakuutusyhtiöt.

Tieto on ICT-palveluyritys, jonka toiminta rakentuu viidestä liiketoiminta-alueesta kattaen toimialakohtaiset ohjelmistoratkaisut, kehitys- ja konsultointipalvelut sekä jatkuvat palvelut ja muutostyöt. 2022 julkaistun strategian mukaisesti liiketoimintojen tavoitteena on olla erikoitumisalueensa paras toimija ja niillä on täysi operatiivinen vastuu, mukaan lukien markkinastrategia, palvelutarjooma, toimituskyvykkyys, palkitsemismallit, investoinnit ja kumppanuudet. Eli Tietoa ostamalla saat käytännössä 5 yritystä, joka on näkynytkin strategisina arviointeina (ensin Banking, joka päätettiin kuitenkin pitää ja sitten Tech Services):

- Tietoevry Create: kehittää ohjelmistotuotteita ja ja palveluita (datakeskeisyys ja pilvipalvelut),

- Tietoevry Banking: kehittää ohjelmistotuotteita, - alustoja ja -ratkaisuja finanssisektorille,

- Tietoevry Care: tarjoaa ohjelmistoja ja niiden uudistamista sosiaali- ja terveydenhuoltosektorille,

- Tietoevry Industry: tarjoaa ohjelmistoratkaisuja teollisuuteen (esim. energia, paperi, sellu),

- Tietoevry Tech Services: tarjoaa pilveen, laajaan infraan ja jopa tietoturvaan keskittyviä palveluja.

Liikevaihto jakautuu yllä oleviin segmentteihin seuraavasti: 28/19/8/9/36%. Vastaavasti liikevoitto (EBIT): 32/15/23/13/18%. Eli segmenttien välillä kannattavuudessa (EBIT-marginaali) on paljon eroa. Vuosina 2022 ja 2023 Care oli kannattavin noin 29-31% EBIT-marginaalilla kun taas Tech Services oli heikoin noin 3-5% EBIT-marginaalilla. Eipä ihme, että Tech Services on strategisen arvioinnin kohteena. Myös aiemmin kaupan ollut Banking kannattaa melko heikosti (7-9%). Bankingin myynnistä kuitenkin luovuttuun ainakin tiedotteiden mukaan, mutta onkohan tässä ihan koko tarina?

Markkinaosuuksia on hyvin vaikea arvioida, koska liiketoiminta on monipuolista ja eri aloille keskittyvää. Liikevaihdosta noin 1/3 tulee Norjasta, 1/3 Ruotsista, 1/4 Suomesta ja loput muualta. Henkilöstöstä kuitenkin noin 18% on Intiassa, 16% Ruotsissa, 16% Norjassa ja 12% Suomessa.

Uusimpien arvioiden mukaan pohjoismainen ICT-markkina kasvaa 3,9% p.a. vuosien 2025-2029 välillä. Tällä hetkellä ICT-markkinan koko pohjoismaissa on arvioitu olevan noin 48 miljardin euron arvoinen. Tietoevryn liikevaihto vuodessa on noin 2,85 miljardia, josta siis noin 2,5 miljardia tulee pohjoismaista. Tämän perusteella laskettuna Tietoevryn markkina-osuus pohjoismaisesti ICT-markkinasta on vain noin 5%. Kyseessä ei ole siis mikään markkinajohtaja ja vastassa on paljon kovia kilpailijoita kuten Witted, Gofore, Vincit, Siili ja Netum. Kun tarkastellaan kannattavuutta, niin Tietoevry pärjää vertailussa ihan hyvin. Vuosien 2018-2023 keskiarvona laskettu EBIT-marginaali oli Tietoevryllä 12%, jonka ylittää vain Netum (13%) ja Gofore (14%) muiden jäädessä selvästi alle 10% hyvänä pidettävän tason. Lisäksi kilpailussa mukana on ICT-markkinan isompia toimijoita.

Tase on Tietoevryn yksi vahvuuksista, sillä velkaa on vain 950M euroa rahavarojen ollessa 220M euroa. Nettovelkaa on siis 730M euroa (6,2€ per osake), joka on 45% suhteessa 1610M euron omaan pääomaan tai vain 21% suhteessa 3520M euron varoihin. Korkokuluja tuli vuonna 2023 noin 34M euroa, joka antaa interest coverage-lukemaksi noin 8, kun korkokulut suhteuttaa 256M euron EBIT-liikevoittoon. Voisi olla parempikin, mutta joka tapauksessa varsin kelvollinen tase vakaan ja vahvan kassavirran yritykselle, jonka tilauskirjassa on noin yhden vuoden liikevaihtoa vastaava summa jo valmiina odottamassa.

Liiketoiminta on historiallisesti kehittynyt hyvin verkkaisesti, mutta kasvun puutetta on onnistuttu paikkaamaan tasaisella kannattavuudella. Toki Evryn sulautuminen kasvatti yritystä paljon vaikkakin se ei juuri näkynyt osakekohtaisissa lukemissa osakkeiden lukumäärän kasvaessa. Tarkastellessa aikaväliä 2007-2023 on Tietoevryn liiketoiminta kehittynyt seuraavasti:

- Liikevaihto +3% p.a.,

- Nettotulos +7% p.a. (vuodesta 2008 alkaen),

- FCF +6% p.a.,

- Keskimääräinen nettomarginaali 4,6%,

- Keskimääräinen ROE 11,6%,

- Keskimääräinen ROA 5,2%.

Ei mikään vauhtihirmu varsinkin kun ottaa huomioon osakemäärän kasvun samalla aikavälillä 3% p.a. Eli käytännössä osakekohtainen liikevaihto ei ole kasvanut lainkaan, mutta kannattavuus on parantanut. Vuonna 2023 tehtiin 2850M€ liikevaihdolla 172M€ nettotulos ja 182M€ vapaa kassavirta.

Vuonna 2018 ennen Evryn sulautumista kannattavuus oli huipputasolla nettomarginaalin ollessa 7,7% ja oman pääoman tuotto jopa 25,5%. Nettotulos on ollut viimeksi negatiivinen vuonna 2007, jolloin kuitenkin vapaa kassavirta oli selkeästi positiivinen. Liiketoiminta on siis vakaasti kannattavaa, mikä on aina hyvä merkki.

Arvostus vaikuttaa edulliselta, mutta onko näin? Adjusted EPS:n konsensusennuste on 1,96€, mutta raportoitu eli nettotulosta vastaava EPS konsensus on vain 1,28€ per osake. Historiallisesti vapaa kassavirta on ollut noin 1,4x suhteessa nettotulokseen. Jos oletetaan nettokassavirran historiallisen 3% kasvun (6% - 3% dilutaatiosta) jatkuvan seuraavat 10 v, niin DCF-laskelma antaa 10% tuotto-odotuksella arvoksi 26€ per osake. Jos vastaava harjoitus tehdään osingolla 4% kasvu olettaen (FCF-maksusuhde on noin 83%), niin DDM-laskelma antaa arvoksi 23€ per osake samalla 10% tuotto-odotuksella. Laskelmissa oletin 2% terminaalikasvun. Keskiarvona saadaan fair value arvioksi 24,8€ per osake. Jos tästä vielä haluaa vertailukelpoisempaa, niin voidaan laskea velaton käypä arvo vähentämällä osakekohtainen velka edellä esitetystä, jolloin saadaan arvoksi 18,6€ per osake.

Nykyisellä 18,4€ osakekurssilla Tietoevry vaikuttaa siis about oikein arvostetulta velka huomioiden tai noin 26% aliarvostetulta.

Sitten loppuun yksi "hesulin helmistä".

Nimittäin Sampo, josta vähän lyhyemmät saarnat tällein näin alkuun.

Samposta on vihdoin tullut puhdas vakuutusyhtiö, joten mielestäni olisi korkea aika pistää panoksia tähän maailman luokan vakuutusfirmaan. Vakuutusyhtiöiden yksi tärkeimmistä kannattavuutta mittaavista suureista on yhdistetty kulusuhde (combined ratio), joka lasketaan seuraavalla kaavalla:

Combined Ratio = (Losses + Expenses)/Earned Premiums

Alalle ominaista on, että itse vakuutuksilla tehdään vain vähän tai jopa ei lainkaan voittoa, mutta vakuutusmaksuista saatavien varojen sijoitustuotoilla tehdään leijonan osa yrityksen tilistä. Jos yhdistetty kulusuhde on alle 100 %, niin vakuutusyhtiö tekee voittoa pelkillä vakuutuksilla. Yhdistetyn kulusuhteen arvot, jotka ovat pienempiä kuin 95 % katsotaan hyviksi. Salkussani oleva vakuutusyhtiö Aflac on yksi tehokkaimmista vakuutusyhtiöistä maailmassa, sillä sen yhdistetty kulusuhde on pitkään pysynyt tasaisesti 80% tasolla. Myös Sampon kilpailija norjalainen Gjensidige on pystynyt alle 90% yhdistettyyn kulusuhteeseen vuodesta 2012 lähtien.

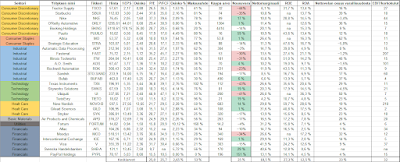

Entä sitten Sampo? Antaa seuraavan taulukon selventää asiaa:

Suoraan sanottuna todella hyviä lukemia kaikki (huom. vuosien 2021-2022 Hastingin lukemat ovat operatiivisia kulusuhteita). If, Topdanmark ja Hastings ovat kokonaan Sampon omistamia tytäryhtiöitä. Tuollaiset reilu 80% yhdistetyn kulusuhteen lukemat käytännössä tarkoittavat, että itse vakuutusliiketoiminta on kunnossa, kannattavaa ja riskienhallinta on erinomaista.

Sampo julkaisi viime vuoden tilinpäätöstiedotteen tällä viikolla 6.2.2025. EBIT-tulos kasvoi 5% vuoden takaisesta ja vakuuttamiseen liittyvä underwriting tulos kasvoi jopa 13%. Osakekohtaista tulosta tehtiin 2,25€, jonka perusteella yhtiökokoukselle ehdotettiin 1,7€ osinkoa. Tässä on hyvä huomioida, että 5.2.2025 ilmoitettiin 1:5 splitistä, jonka läpi mennessä kaikki osakekohtaiset arvot pitää jakaa jatkossa viidellä.

Arvostuksen osalta nykyinen vajaa 41€ osakekurssi antaa P/E-luvuksi noin 18 ja efektiiviseksi osinkotuotoksi 4,2% maksusuhteen ollessa noin 76%. Päällisin puolin ei mitään erityisen edukasta. Laadukkaasta ja tasaisesti kannattavasti vakuutusliiketoiminnasta voi toki maksaakin, mutta mikä on sitten liikaa?

Jos oletetaan, että Sampo kykenee Hastingsin hankinnan siivittämänä pääsemään kasvu-uralle Iso-Britaniassa ja Topdanmarkin vähemmistöosuuden integrointimahdollisuuksien kautta parantamaan kannattavuuttaan, niin miltä DCF-laskelmat sitten näyttäisivät?

10% tuotto-odotuksella saadaan Sampon arvoksi noin 33€ per osake, kun kasvu on 4% ensimmäiset 10v. Tuohon hintaan osaketta olisi viimeksi saanut koronan jälkimainingeissa vuoden 2021 alussa. Nykyinen vajaa 41€ arvostus odottaa jopa 6,9% kasvua seuraavat 10 vuotta 10% tuotto-odotuksella laskettuna. Tai toisin päin käännettynä, 4% kasvuoletuksella nykyinen hinta antaa tuotto-odotukseksi vain noin 8,5% p.a.

Vähän turhan hintavaa, mutta toisaalta sopivan tylsää tällaiselle keski-ikäiselle passiiviseen tuloon tähtäävälle. Jätetään Sampo kuitenkin hinnan osalta harkintaan vaikka kyseessä onkin markkina-asemaltaan johtava vahinkovakuutusyhtiö Pohjoismaissa maailmanluokan yhdistetyllä kulusuhteella.

Tavoitteen täyttäminen?

Eli 322€ pitäisi saada lisää osinkotuloa tälle vuodelle tavoitteen täyttämiseksi. Osingon korotuksista tulee toki oma osansa (

viime vuonna kasvua tuli 11%), mutta lisäsijoituksia kaivataan. Jos Sampo jätetään aluksi pois laskuista, niin minkälaisia lisäyksiä voisin tehdä muihin edellä mainittuihin jo salkussani oleviin yrityksiin?

Nykyiset omistukset:

- Fortum 200 osaketta, position koko 2830€ (1,8% salkustani),

- Puuilo 500 osaketta, position koko 5000€ (3,1%),

- Tietoevry 66 osaketta, position koko 1210€ (0,8%).

Tasaluvuista jopa vainoharhaisesti tykkäävänä, niihin pitäisi tietenkin osua esimerkiksi seuraavanlaiset lisäykset tekemällä:

- Fortum 100 osaketta, pääoma 1416€, netto-osingot +85€/v (positio 2,6%),

- Puuilo 100 osaketta, pääoma 1000€, netto-osingot +32€/v (positio 3,7%),

- Tietoevry 84 osaketta, pääoma 1546€, netto-osingot +94€/v (positio 1,7%).

Näillä lisäyksillä saisin yhteensä +211€/v lisää netto-osinkoja, joilla tavoitteesta jäisi vielä noin satanen. Uskon, että tämä tulee täyteen osingonkorotuksista (vaatisi vain noin 4% kasvun) ja tulevan kesän vuokrankorotuksesta (arviolta 10€/kk nettona). Eli hetkinen, sijoitettavan pääoman tarve onkin yhteensä vain 3960€, joka 3x9€ kuluineen päivineen on alle 40% alkuperäisestä 10k€ ajatuksestani. Tässä skenaariossa on toki ikuista optimismia mukana, mutta ei kaiken tarvitse olla niin mustavalkoista.

Johtopäätöksenä siirsinkin puskuritililtäni 3900€ Nordnettiin odottamaan maanantaita. Salkussani on lisäksi noin 1500€ käteispositio, jonka todennäköisesti laitan myös poikimaan ensi viikolla varmistaakseni osaltaan tavoitteeni täyttymisen.